Venta de cervezas en el mercado chileno se acerca a los 1.000 millones de litros

En los últimos cinco años, la categoría creció 35% en volumen y cerró 2018 con un récord de 965 millones de litros. Por empresas, si bien CCU mantiene la delantera, la competencia con AB InBev se intensifica.

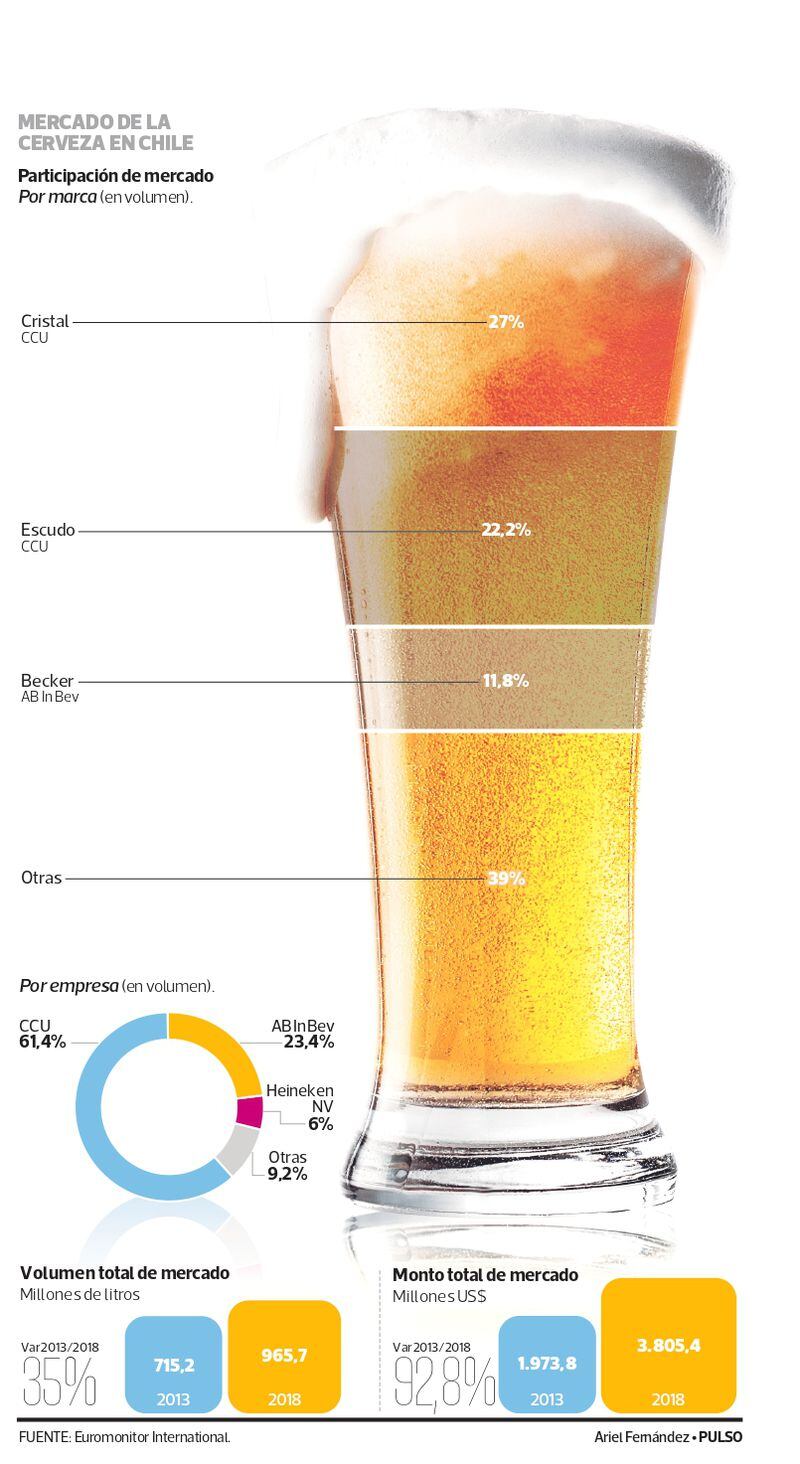

El consumo de cerveza en el mercado chileno se acerca rápidamente a los 1.000 millones de litros. Según cifras de Euromonitor International, la categoría cerró el 2018 con 965 millones de litros comercializados, lo que representa un alza de 6,6% respecto de las ventas en volumen de 2017 y un 35% desde los 715,2 litros que se vendieron en 2013 (ver infografía).

Este volumen se tradujo en ventas por US$3.805 millones, lo que representa un alza de 92,8% respecto de los US$1.973 millones que se comercializaron en 2013.

De este tamaño de mercado, la marca Cristal de CCU es la que alcanza mayor participación en volumen, con un 27% al cierre de 2018, seguida de Escudo -también de la misma compañía- con un 22,2%. En tercer lugar se ubica Becker, de la competidora AB InBev, con el 11,8% del mercado en volumen.

Heineken y Corona Extra también se ubican dentro de las más consumidas, con el cuarto y quinto lugar de preferencia, respectivamente.

En términos de participación por compañía, considerando solo volumen, CCU se queda con el 61,4% del mercado, manteniendo el primer lugar, mientras que AB InBev -que además de Becker maneja las marcas Corona Extra, Stella Artois, Budweiser, Báltica, entre otras- obtiene el 23,4% de participación.

Competencia

Los más de 900 millones comercializados son una cifra récord, indicó Jorge Arce, senior Research Analyst para Drinks & Tobacco en Euromonitor International, lo que dio cuenta de un 2018 "muy movido en la categoría cervezas en el mercado chileno".

Esto se explica por varios factores. Principalmente, por el incremento de la competencia entre la chilena CCU y AB-InBev Chile (ex Cervecerías Chile), "la cual se espera que se intensifique en los próximos años debido a que Ab-InBev inició la ampliación de su planta, que le permitirá triplicar su producción y dejar de depender de las importaciones casi por completo", ya que Corona se seguirá importando desde México, precisó.

Con dicha planta, cuya construcción se inició en agosto de 2018 y que implica una inversión de US$100 millones, AB InBev pasará de 1,1 millones de hectolitros de producción, a 3,3 millones de hectplitros.

Se espera que esta mayor competencia en el futuro pueda tener cierto impacto en los precios, agregó Arce. Y de hecho CCU lo está resintiendo. Tanto en sus restultados trimestrales como en la última conferencia telefónica con analistas, la compañía se refirió a la mayor competencia y a la agresiva estrategia de precios que AB InBev vienen imponiendo en los últimos años.

"Nos enfrentamos a una competencia muy agresiva del segmento de la cerveza, especialmente en los supermercados estamos lidiando con esto y hemos podido competir contra ellos. Y, por supuesto, hacemos nuestras propias promociones y esa es la vida en la que estamos compitiendo contra un gigante", dijo el gerente general de CCU, Patricio Jottar, en la conferencia de resultados del primer trimestre de 2019.

Diversificación

De cara al consumidor, el mercado local es mucho más diverso en la actualidad, dado que las marcas han ido ampliando su portafolio, tanto de etiquetas locales como de productos importados, explicó Arce.

"En 2018, Santa Rita entra a la categoría de cerveza con la representación de las marcas Peroni y Grolsh. Por su parte, CCU lanzó Heineken 0.0° para diversificar su oferta en el segmento sin alcohol, donde ya están presentes marcas como Cristal, Quilmes, Mahou, entre otras. A esto se suman nuevos lanzamientos en cervezas negras, como la edición limitada de Escudo Negra y Stella Artois Noire, ambas lanzadas recientemente".

A este escenario se suma también los productos artesanales, segmento donde las dos gigantes cerveceras también participan: mientras CCU tiene presencia importante en Guayacan y Szot, "AB InBev lo ha hecho a través de Craft Beers importadas como Goose, Leffe y Hoegaarden. El factor común es que tanto CCU y AB-InBev han diversificado sus portafolios, estando presentes en la mayoría -si es que no todos- los segmentos de cerveza, dando señales que esta creciente competencia se da a todo nivel, y que ninguna de las dos pierde pisada de la actividad de la otra", sostuvo.

Comenta

Los comentarios en esta sección son exclusivos para suscriptores. Suscríbete aquí.