El incierto futuro de las AFP y el sistema previsional

/cloudfront-us-east-1.images.arcpublishing.com/copesa/2TJNYAUJGVGBZJG5575ZOM6V2A.jpg)

Los controladores de las AFP están preocupados mirando de cerca lo que ocurre con los retiros de fondos. Creen que el Congreso y el gobierno han perdido credibilidad. Algunos actores señalan que un tercer o cuarto retiro obligaría a cambiar la composición de los portafolios, para privilegiar liquidez en vez de rentabilidad. Pero más allá de los retiros, también preocupa la reforma y lo que pueda ocurrir en una nueva Constitución. La industria cambió.

Nunca, desde que tienen recuerdo los máximos ejecutivos de las AFP, había existido tanto ruido en la industria, por la incertidumbre sobre lo que pueda ocurrir a futuro. Antes, la única preocupación que tenían era que se concretara una reforma que mejorara las pensiones, “pero ahora la amenaza es evidente”, reconocen. Los retiros del 10%, donde uno ya se concretó y otro avanza en el Congreso, acentuaron ese escenario.

Desde la matriz de una AFP señalan que hoy Chile está perdiendo los atributos que lo hacían destacarse en la región. Si bien admiten que el compromiso que tienen en el país es de largo plazo, también señalan que deben velar por sus intereses como inversionistas, por lo que verán cómo evoluciona la situación para decidir qué acciones tomar.

En un contexto donde son cada vez más los parlamentarios que se suman a la idea de poder retirar fondos de pensiones, un actor de la industria plantea que ya ni siquiera se escucha a los expertos.

Así, desde las AFP no descartan que pueda haber un tercer y hasta un cuarto retiro, porque ya hay preanuncios al respecto, por lo que la pregunta es quién los para y cómo. “Ser populista hoy día paga”, sostiene un ejecutivo. Y de hecho, lo ejemplifica con lo siguiente: fue el 23 de septiembre cuando se empezó a tramitar en la Comisión de Constitución de la Cámara de Diputados el segundo retiro del 10%, iniciativa impulsada principalmente por la diputada Pamela Jiles. En octubre la parlamentaria saltó inmediatamente en la encuesta presidencial de Criteria, pasando desde un 3% de las preferencias en septiembre, al 7% el mes pasado.

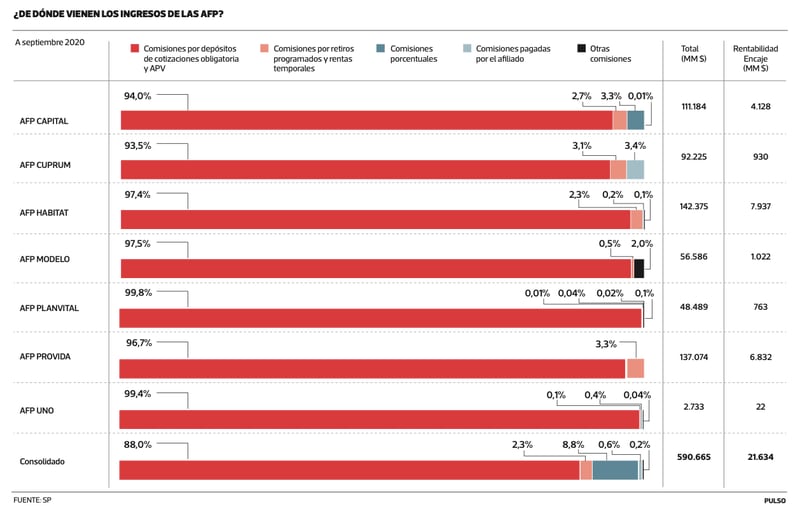

Las AFP han explicado que el retiro del 10%, de unos US$19.000 millones, no impacta en sus ingresos, ya que éstos los obtienen mediante las comisiones que cobran por sueldo, por lo que administrar un menor saldo, en la práctica, no les genera cambios. Además, liberan encaje. El mismo gerente general de la Asociación de AFP, Fernando Larraín, dijo este viernes en radio Duna que los retiros “afectan el monto de pensiones que se entregan, pero respecto de la operativa de las AFP y respecto de los ingresos de las administradoras, no les afecta en nada”. (Ver infografía)

Ejecutivos de distintas AFP señalan que un segundo retiro no les va a significar hacer cambios en la estructura del negocio, y tampoco en la composición de los portafolios, pero si en unos meses más vuelve a tomar fuerza un proyecto para un tercer y un cuarto retiro, esto podría implicar modificaciones principalmente en el modo de invertir, ya que habría que dejar de mirar la estructura del portafolio pensando en encontrar las mayores rentabilidades, para volcarse a instrumentos que den más liquidez. También se dejaría de invertir en horizontes de más largo plazo, para ir por uno de más corto plazo.

Lo anterior, considerando que actualmente las AFP no han tenido que hacer grandes ajustes en sus portafolios para vender activos para pagar el 10%, ya que tienen liquidez suficiente, en parte debido a los constantes llamados de cambios de fondos que hacen asesores previsionales.

Sin embargo, si el Congreso empieza a aprobar de forma habitual nuevos retiros de fondos, comentan que tendrán que revisar la carteras. Por ejemplo, se haría más complejo invertir en activos alternativos. Esto llevaría a sacrificar rentabilidad por liquidez. Además, si la cartera que gestionan las AFP disminuye de manera relevante, no podrían aprovechar las economías de escala, por lo que no accederían a descuentos o comisiones preferentes por volumen, como lo hacen hoy en el extranjero.

Pero junto con los retiros, lo que genera ruido adicional es lo que pueda ocurrir con otros temas que se discuten, como por ejemplo limitar utilidades y licitar el stock de afiliados. Es por esto que hoy y a futuro creen que deberán buscar ser más eficientes para compensar lo anterior.

Siguiendo en esa línea, uno de los temas que más preocupa es la propuesta de dividir la industria para que sean meros gestores de fondos y no administren cuentas. De hecho, desde la matriz de una AFP creen que estas modificaciones tendrían características de una expropiación, por ende, un cambio en las reglas del juego para los inversionistas extranjeros. Además, advierten que solo haría encarecer los costos, porque no se podrían aprovechar las economías de escala.

También la nueva Constitución puede cambiar las reglas, y no descartan que a futuro las AFP puedan desaparecer.

Segundo retiro y reforma

Ante todo lo anterior, los controladores de las AFP están preocupados y han sostenido reuniones con autoridades locales. De las siete administradoras que operan hoy en el país, Provida, Capital, Cuprum y Planvital son de capitales extanjeros: Metlife, Sura, Principal y Generali, respectivamente. Habitat, en tanto, es controlada en partes iguales por ILC y Prudential.

Un actor de la industria señala que lo que les preocupa a los controladores del segundo retiro, es la señal de que en Chile se dejen de respetar las reglas del juego, porque parte del atractivo del país es la certidumbre jurídica. Otra administradora comenta que el primer retiro del 10% no generó tanto ruido para los controladores. Pero un segundo ya es distinto, porque ocurre solo tres mes después del primero, con más votos favorables en la Cámara, entonces es difícil ver que se detengan a futuro: el escenario cambió, afirman.

Desde la matriz de otra AFP califican que el visto bueno al segundo retiro, en circunstancias que se había dicho que el primero iba a ser algo único y extraordinario, como una pérdida en la credibilidad del Congreso y del gobierno.

Otra fuente de la industria explica que al tomarse medidas que bajan las pensiones, la imagen de las AFP va a empeorar, lo que podría desprestigiar aún más a la industria, por lo que será un negocio con mayor riesgo si se mira a largo plazo.

Por otro lado, si bien todos han querido por años que haya una reforma de pensiones, este es el peor contexto para hacerla, comentan. El gobierno no tiene poder de negociación, lo que queda demostrado en que no ha conseguido ni el apoyo de sus propios partidos en el segundo retiro del 10%. “Puede salir cualquier cosa”, dicen.

Sin ir más lejos, en julio el presidente y CEO de Principal Financial Group, Daniel Houston, planteó al Presidente Sebastián Piñera su “preocupación respecto a la industria del sistema de pensiones privado en Chile, que el sistema de pensiones está en riesgo”, dijo en esa ocasión.

El principal ejecutivo de la firma estadounidense que controla a AFP Cuprum, continuó diciendo que “el proceso político que ahora se hizo en Santiago puede tener un gran impacto, tanto por los ahorros privados de jubilación de millones de chilenos, como por el respaldo a los mercados de capitales por parte de las pensiones, que será vital para la recuperación del país debido a la pandemia. También nos preocupa lo que podría generar el destello político sobre el sistema de pensiones”.

Houston también señaló: “No pude evitar reflexionar sobre sus comentarios de que Chile le da la bienvenida a la inversión extranjera y que es un país amigable para hacer negocios, y que a usted le gustaría continuar teniendo ese ambiente en beneficio de los chilenos. En Principal, constantemente hemos abogado por una reforma responsable del sistema de pensiones (...) pero también apreciamos la situación política en el Congreso, (que) pone en riesgo las perspectivas para la beneficiosa reforma”.

Pero al final del día, son futuros nuevos retiros lo que más podría afectar el panorama para la industria, porque si no hay un pilar de ahorro, no tienes AFP, dice un actor. “Si la gente no tiene saldo, ¿quién defenderá los ahorros?”, sostiene una fuente de la industria. En este caso, las personas exigirían que el Estado les pague una pensión, lo que termina por afectar las arcas fiscales y el crecimiento futuro del país. A eso mismo apuntó esta semana el presidente del Banco Central, Mario Marcel.

Además, otro actor advierte que si continúan los retiros de fondos, solo quedarán con saldo las personas de mayores ingresos, lo que facilitaría la posibilidad de expropiar los fondos, porque sería quitarles ahorros a los que aparentemente más tienen. Pero se trata principalmente de clase media, porque las personas de mayores ingresos no necesariamente cotizan. En todo caso, otro ejecutivo de la industria acota que esto hoy es más difícil, ya que después del primer retiro los afiliados entendieron que el dinero es suyo. Así, el desafío a futuro va más allá de lo que pueda ocurrir con las AFP. El exsuperintendente de Pensiones, Alejandro Ferreiro, afirma: “No sé lo que va a pasar de aquí en adelante. Evidentemente lo veo con preocupación, porque esta regla de oro que estaba en la Constitución, sobre la cual los parlamentarios no tendrían iniciativa en materia previsional, se ha ido vulnerando por la vía del expediente formal de lograr las mayorías de una reforma constitucional”.

El también exsuperintendente de Pensiones, Guillermo Larraín, estima que hay dos fuerzas operando sobre el sistema de pensiones y que explican lo que está pasando hoy día. La primera tiene que ver con el alto desempleo, en momentos en que el Estado ha focalizado la ayuda a las personas de menores ingresos, y no a la clase media. “Eso explica el primer retiro, y el segundo en cierta forma también. No sé si va a haber un tercero”, dice Larraín.

La segunda razón, comenta que es más estructural, y “tiene que ver con la legitimidad del sistema de pensiones. Hay gente que hace rato cuestiona las AFP, incluso parlamentarios de derecha han criticado el sistema”, dice. Es por esto que cree que en una reforma hay que dar más legitimidad al sistema, y eso pasa por ir más allá del ahorro individual. “Hay que darles razones a los chilenos para que crean que el sistema de pensiones les pertenece”, apunta.

Comenta

Los comentarios en esta sección son exclusivos para suscriptores. Suscríbete aquí.